印西市の社会保険労務士事務所です。何なりとお気軽にお声をおかけください

出張相談実施中

お気軽にお問合せください

0476-42-8590

短時間労働者への社会保険の適用が拡大されます

新たに106万円の壁が出来ました

初めに

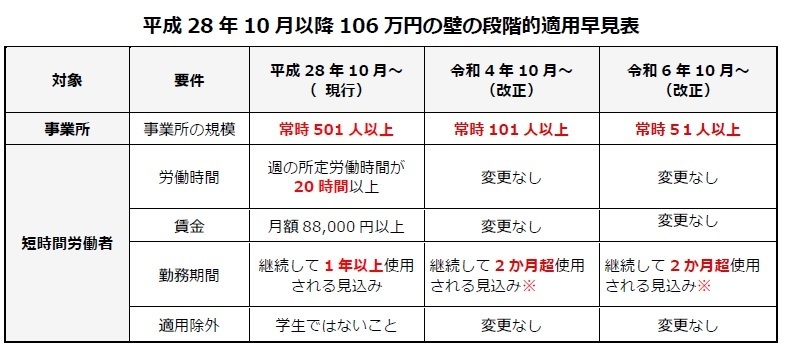

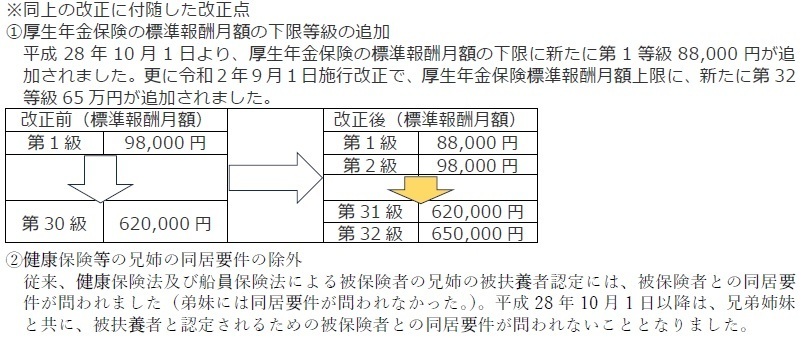

従来から103万円の壁、130万円の壁と言う言葉があり、どなたでも1度は耳にしたことがあると思います。平成28年10月1日施行改正でこれに更に、106万円の壁と言う概念が追加されました。これは以下に詳述する通り、平成28年10月1日より、501人以上(令和4年10月からは101人以上、令和6年10月からは51人以上に拡大)の労働者を雇用する特定適用事業所に勤務する週所定労働時間が20時間以上、かつ、月収8.8万円(年収概ね106万円)以上の短時間労働者は、新たに厚生年金保険等(厚生年金と健康保険)の適用対象となる事を意味します。

年金相談等を受けていると、第3号被保険者でパート収入のある奥様方から、「夫の扶養内で働きたい」、「103万円を超えるとすぐ夫の被扶養者から外れてしまうのか」といった相談を良く受けます。まず「扶養内で働きたい」とは、「夫の扶養控除(現在は38万円)内で働きたい」という意味だと思います。確かに妻の年間総収入が103万円を超えると夫の被扶養者から外れ、夫の38万円の配偶者控除は無くなりますが、続いて配偶者特別控除(最大38万円)があることをご理解いただきたいと思います(詳細は以下に記載)。

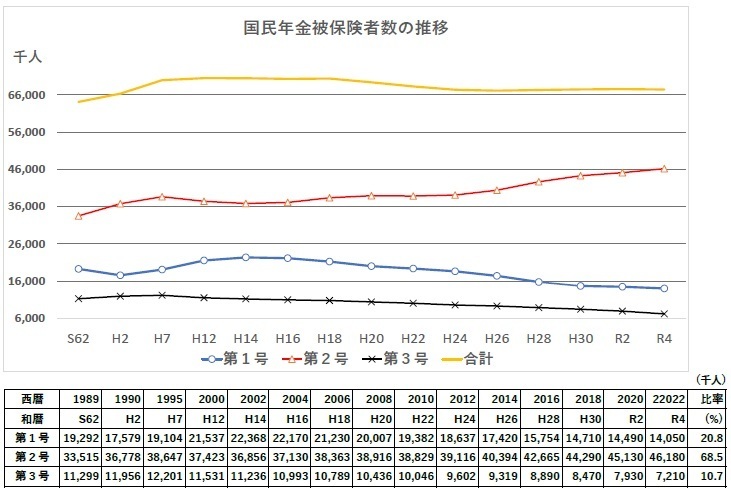

因みに過去30年間強の国民年金被保険者数の種類別加入者数の推移は下記の通りとなっております。足元の被保険者総数は微増であるのに対して、第3号被保険者数は緩やかに減少。第1号被保険者数ははっきりと減少しており、第2号被保険者数は増加傾向。これは第1号被保険者数の減少分が第2号被保険者数の増加となっていることを意味します。令和4年現在の第1号被保険者数は1,405万人(21%)、第2号被保険者数は4,618万人(68%)、第3号被保険者数は721万人(11%) となっております。そして第3号被保険者の約4割は就労しており、この中の相当数の方が社会保険料の控除による手取り収入の減少とならないように収入を一定内に抑えた働き方を選択しております。就業調整理由で一番多いのは被扶養者認定基準たる103万円を超えないような働き方の選択をする場合が57.3%、次が 106万円の壁に抵触しない働き方が21.4%、配偶者手当が不支給にならないような働き方が15.4%となっております。

従来から存在する各種の壁を整理すると、「税法上の壁」と「社会保険法上の壁」の2種類が混在しております。令和5年現在の法令に従い、整理して示すと次の様になります。

※「税法上の壁(100万円の壁、103万円の壁等)」には、1カ月当たり15万円以内の非課税交通費は所得に含まれません。それに対して、「社会保険法上の壁」の106万円の壁には交通費が含まれないのに対して、130万円の壁には交通費が含まれる点に注意が必要です。

1)税法上の壁(主として次の3つ)

①100万円の壁・・・被扶養者の年収が100万円を超えると、被扶養者に住民税が課税される

壁です。

②103万円の壁・・・103万円とは、配偶者の所得税の基礎控除額48万円と配偶者給与所得控

除額55万円を合算した金額で、被扶養者の年収が103万円以内だと、扶養者は38万円の満額

の配偶者控除が受けられます。但し、103万円を超えてもすぐに扶養者の38万円の所得控除

が無くなるわけではなく、続いて配偶者特別控除が適用されます(詳細は下記参照の事)。

被扶養者の年収が103万円を超えると、超過額に対し被扶養者自身に所得税が課税されま

す。又、会社によっては被扶養配偶者の年間総収入が一定額以内だと家族手当等の名目の手

当を支給する場合があります(当該制度は会社毎の任意の制度であり、この基準額で1番多い

のは103万円、次が130万円、150万円と言う会社もあるようです)。

③150万円の壁・・・150万円とは、配偶者給与所得控除額55万円と配偶者の所得上限95万円

を合算した金額です。被扶養者の年収が150万円以下だと、扶養者は38万円の満額の配偶者

特別控除が受けられるために、当該金額を150万円の壁と呼んでおります。被扶養者の年収

が150万円を超えると、最大38万円の配偶者特別控除が次第に減少して扶養者の所得税が増

加する壁です。被扶養者の年収が201万円を超えた場合(当該201万円を201万円の壁と呼ぶ

場合もあります)と扶養者の年収が1,195万円を超えた場合、配偶者特別控除はゼロになり

ます。被扶養者の年収が103万円を超えた部分に対して、被扶養者自身に所得税が発生する

ことは配偶者控除と同じです。

2)社会保険法上の壁

①106万円の壁・・・平成28年10月以降、被扶養者が週20時間以上働き、賞与や通勤手当、残

業代等の非定期的な給与を除いた契約上の月給が8.8万円(年収で概ね106万円)以上等、

106万円の壁適用の5要件全てに該当すると社会保険への加入が義務付けられる壁です。下記

に詳述の通り、時系列的に事業所規模に応じて3段階の適用が行われます。

②130万円の壁・・・106万円の壁とは異なり、通勤手当はもちろんのこと、賞与やその他殆

どの収入を含んだ被扶養者の年収が130万円(月額10.83万円)以上になると、夫の扶養か

ら外れて社会保険への加入が義務付けられる壁です。尚、当該被扶養配偶者が60歳以上の場

合あるいは障害等級3級以上の障害厚生年金受給権者の場合には、当該金額が180万円と読み

替えられます。

この場合、被扶養配偶者が夫の扶養から外れて、第2号被保険者として自らの勤務する会

社の社会保険制度(厚生年金と健康保険)に加入するのが一般的です。但し、会社の社会保

険制度に加入できない場合は、第1号被保険者として、自ら国民年金と国民健康保険に加入す

ることとなります。

1.概要

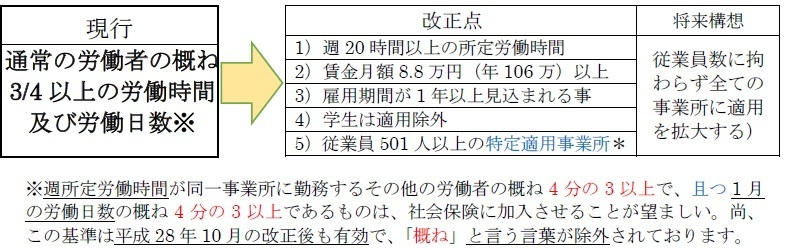

1)従来の基準

原則として、各種社会保険の適用事業所に雇用される労働者には、社会保険への加入が義務付けられていましたが、パートタイマー等の非正規雇用労働者には社会保険への加入が義務付けられてはおりませんでした。但し、1週間の所定労働時間及び1月間の所定労働日数が、当該事業所の通常の労働者の概ね4分の3以上の労働者には、各種社会保険へ加入させることが望ましいとの、厚生労働省における社会保険適用上の運用規定(内簡)「被保険者の取扱に係る留意事項」がありました。

従いまして、短時間労働者等の非正規雇用労働者を社会保険に加入させるか否かの判断に当たっては、事業所毎にかなり曖昧な運用がなされており、場合によっては、各事業所における社会保険料総額の2分の1の事業主負担を逃れるために、労働者を社会保険に加入させないといった、実質的な社会保険の適用逃れといった事実も存在しました。このような実態に照らして、平成26年8月の法律改正で、「短時間労働者に対する厚生年金・健康保険の適用拡大」が成立して、平成28年10月1日より施行されております。

2)平成28年10月1日施行の社会保険適用の新たな枠組み

厚生労働省のホームページでは、当該改正の論点として、次のような点を改善する事を目的としている旨を記載しております。

①被用者でありながら、被用者保険の恩恵を受けられない非正規雇用労働者に被用者保険を適

用し、セーフティーネットを強化する事で、社会保険における「格差」を是正する。

②社会保険制度における、働かない方が有利になるような仕組み(例えば第3号被保険者たる専

業主婦に対する優遇措置)を除去する事で、女性の就業意欲を促進して、今後の人口減少社

会に備える。

3)平成29年4月以降の社会保険適用の枠組みの拡大

①平成29年4月からは、下記(1)~(5)の全ての要件を満たせば、従業員500人以下の

企業についても、労使の合意に基づき任意で、社会保険への加入が出来る事となりまし

た。但し、下記記載の通り、将来的には501人以上と言った枠が撤廃され、ほとんどの

企業に社会保険への加入が適用される見込です

②令和2年5月に年金制度改正法が成立して、短時間労働者への社会保険適用拡大のスケジュー

ルが、次のように定められて居ります。但し、適用要件については、下記記載の平成28年10

月からの要件中、勤務期間要件1年以上が、フルタイムの労働者同様2か月超の勤務期間とな

りました。其の他の要件の変更はありません

イ)令和4年10月からは従業員が101人以上の企業について適用(対象者45万人増)

ロ)令和6年10月からは51人以上の企業について適用(対象者65万人増)

2.平成28年10月からの適用拡大の論点

※週所定労働時間が20時間以上30時間未満の短時間労働者は400万人、106万円の壁適用の5

要件全てに該当して適用拡大される短時間労働者は25万人と推計されておりました。但し、

令和2年5月末の政府の概況集計値では、49.6万人が自ら社会保険料を負担して厚生年金・健

康保険に加入しているそうです。

特定適用事業所とは、法人・個人・地方公共団体に属する適用事業所で、同一事業主の適

用事業所の厚生年金保険の被保険者数の合計が、1年で6ヶ月以上500人を超える事(501人

以上)が見込まれる場合、特定適用事業所として短時間労働者の適用拡大の対象となりま

す。国に属する適用事業所の場合、国の機関(司法、行政、立法)をすべて合わせて一つの

単位として、短時間労働者の適用拡大の対象となります。

次に改正の論点について詳解いたします。

…下記5つの要件の全てが満たされる事が必要です。

1)週の所定労働時間が20時間以上である事

週の所定労働時間とは、就業規則、雇用契約書等により、その者が通常の週に勤務すべき時

間を言います。即ち雇用保険法の取扱と同様です。

<週所定労働時間が週単位で定められていない場合の換算方法>

①1か月単位で定められている場合

「1か月の所定労働時間」X12か月 ÷ 52週

②1年単位で定められている場合

「1年単位の所定労働時間」÷ 52週

(注)1年間の月数を12、1年間の週数を52週として週単位の労働時間に換算。

2)所定内賃金だけで計算した賃金月額が、8.8万円以上見込まれる事・・・年間

106万円はあくまでも目安で、賃金月額8.8万円が基準となります。但し、次に掲げる賃金を

除きます。

<除外対象賃金>

①臨時に支払われる賃金及び1月を超える期間毎に支払われる賃金…各種慶弔金及び賞与等

②時間外労働、休日労働及び深夜労働等に対して支払われる賃金。

③最低賃金法で算入しない事とされている賃金・・・精皆勤手当、家族手当、通勤手当(非課税

交通費)、別居手当、子女教育手当、従業員に対して一律に支払われる住宅手当等。

(注)①被保険者資格取得届、算定基礎届の提出時は、短時間労働者についても一般の労働者同

様に、臨時に支払われる賃金以外の各種手当(賞与を含みます)を含めて届け出る事を要

します。

②従来から存在した俗に言われる「103万円の壁」も、「106万円の壁」と同じ基準によ

る賃金(収入)がカウントされます。即ち、「103万円の壁」と「106万円の壁」の賃金(収

入)には、「通勤手当(非課税)や不動産収入、年金収入などの給与以外の定期的な収入は含

まれません。

それに対して「130万円の壁」の賃金(収入)には、税金や社会保険料控除前の賃金、賞

与等の非定期的給付、通勤手当(非課税)、家族手当、住宅手当等の各種手当や不動産収

入、年金収入等の給与以外の定期的な収入も含まれます。

③「130万円の壁」は、被扶養者が60歳以上又は障害等級3級以上の場合は180万円となり

ます。

④106万円の壁の場合、複数の会社に勤務している場合は、各々の会社から受領する給料

毎に、別々に判断します。合算して判断するのではありません。

⑤130万円の壁の場合には、複数の会社から受領する給料を合算して130万円を超えてい

れば、被扶養者から外れて自身で年金と健康保険に加入する必要が出てきます。

3)雇用期間が1年以上見込まれる事・・・但し、令和4年10月以降は、継続して2か月

以上になっております。

①期間の定めなく雇用される場合

②雇用期間が1年以上である場合

③雇用期間が1年未満ではあるが、次の何れかに該当する場合

・雇用契約書に契約が更新される旨又は更新される可能性のある旨が明示されて いる場合

・同様の雇用契約で雇用された者について更新等により1年以上雇用された実績 がある場合

(注)雇用契約の始期において、雇用期間が1年以上見込まれる場合は被保険者となります。但

し、法施行日(平成28年10月1日)より前から引続き雇用されている者の場合には、法施

行日から起算して雇用期間が1年以上見込まれるか否かを判定します。又、当初は雇用期間

が1年以上見込まれなかったが、契約更新等によりその後に1年以上雇用される事が見込ま

れる事となった場合には、その時点(契約締結等)から被保険者となります。

4)学生は適用除外・・・雇用保険法と同様、学生又は生徒は適用除外となります。各種学

校の場合、修業年限が1年以上の課程に在籍する者に限ります。但し、次の者は被保険者とな

ります。

①卒業見込証明書を有する者で、卒業前に就職し、卒業後も引き続き同じ事務所に勤務する

予定の者

②休学中の者

③大学の夜間部在席の者及び高等学校の夜間等の定時制の過程に在籍する者…即ち、昼間の

勤務が本職である者

5)従業員501人以上の企業である事・・・改正法施行直後の適用対象事業所について

は、改正法施行前の適用対象労働者数でカウントします。従って、改正法施行により新たに

適用対象となる短時間労働者数は含めません。この501人という枠は、令和4年10月からは

101人以上、令和6年10月からは51人以上と適用枠が拡大されております。

①平成27年10月から平成28年7月までの各月の内、使用される厚生年金保険の被保険者総数

が6か月以上500人を超えたことが確認できる場合、平成28年8月頃に対象適用事業所に対

して「施行日に特定適用事業所に該当する旨のお知らせ」が送付されます。法人事業所の

場合は、同一の法人番号を有する全ての適用事業所に対してお知らせが送付されます

②施行日以降に特定適用事業所に該当する可能性がある適用事業所に対しても、日本年金機

構から、「特定適用事業所に該当する可能性がある旨のお知らせ」が送付されます

③使用される被保険者総数が常時500人を超えなくなった場合であっても、引続き特定適用

事業所であるものとして取り扱われます。当該取り扱いは、令和4年10月からの101人以

上、令和6年10月からの51人以上についても同じです。

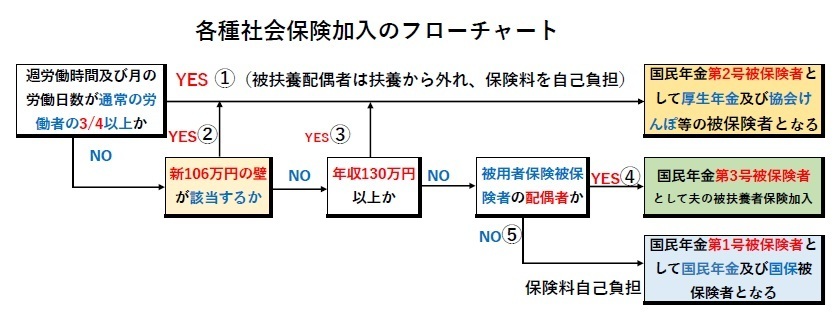

3.平成28年10月以後の年金等の被保険者区分

①当該事業所の通常の労働者の週所定労働時間及び月の労働日数の概ね4分の3以上の労働者に

は、各種社会保険へ加入させることが望ましいとの、厚生労働省における指針がありました

が、この場合に加入が推奨されるのは、国民年金第2号被保険者として厚生年金への加入と健

康保険(健保組合又は協会健保)への加入です

②当該事業所の通常の労働者の週所定労働時間及び月の労働日数の概ね4分の3未満の労働者で

あっても、平成28年10月以後に導入された新基準(106万円の壁)に該当する労働者につい

ては、国民年金第2号被保険者として厚生年金と健康保険への加入が求められます。但し、平

成28年10月1日施行直後は事業規模が501人以上、令和4年10月からは101人以上、令和6年

10月からは51人以上と適用範囲が拡大されております

③当該事業所の通常の労働者の週所定労働時間及び月の労働日数の概ね4分の3未満かつ、上記

106万円の壁が該当しない労働者でも、年収130万円以上の労働者は国民年金第2号被保険者

として厚生年金と健康保険への加入が求められます。

④当該事業所の通常の労働者の週所定労働時間及び月の労働日数の概ね4分の3未満かつ、平成

28年10月以降に導入された新基準(106万円の壁)に該当しない年収130万円未満の被用者

保険の被扶養配偶者は、保険料を納付することなく国民年金第3号被保険者となり、夫が加入

している厚生年金及び健康保険(健保組合又は協会健保)に加入する事ができます

⑤労働時間が通常の労働者の週所定労働時間及び月の労働日数の概ね4分の3未満かつ、平成28

年10月以降に導入された新基準(106万円の壁)に該当しない年収130万円未満の被用者保

険非扶養配偶者は、自らの判断で国民年金第1号被保険者として国民年金及び国民健康保険に

加入することができます

※法人(俗に言われる会社)、国・地方公共団体に勤務するものには被用者保険が強制適用され

ます。個人事業所の場合には、法定16業種に属し常時5人以上の労働者を雇用する場合に適

用されます。臨時に日々雇用される者や季節的な業務に4か月以内雇用される者は適用除外で

す。

※但し、令和4年10月からは、従来の非適用業種だった法務業中、常時使用労働者数が5人以上

の次の10士業は強制適用事業所になりました。

弁護士、税理士、司法書士、社会保険労務士、行政書士、土地家屋調査士、弁理士、公認会

計士、公証人、海事代理士

※国民年金の被保険者は原則20歳以上60歳未満の者が対象。医療保険の場合は75歳未満の者

が対象。75歳以上になりますと後期高齢者医療制度の対象となります。

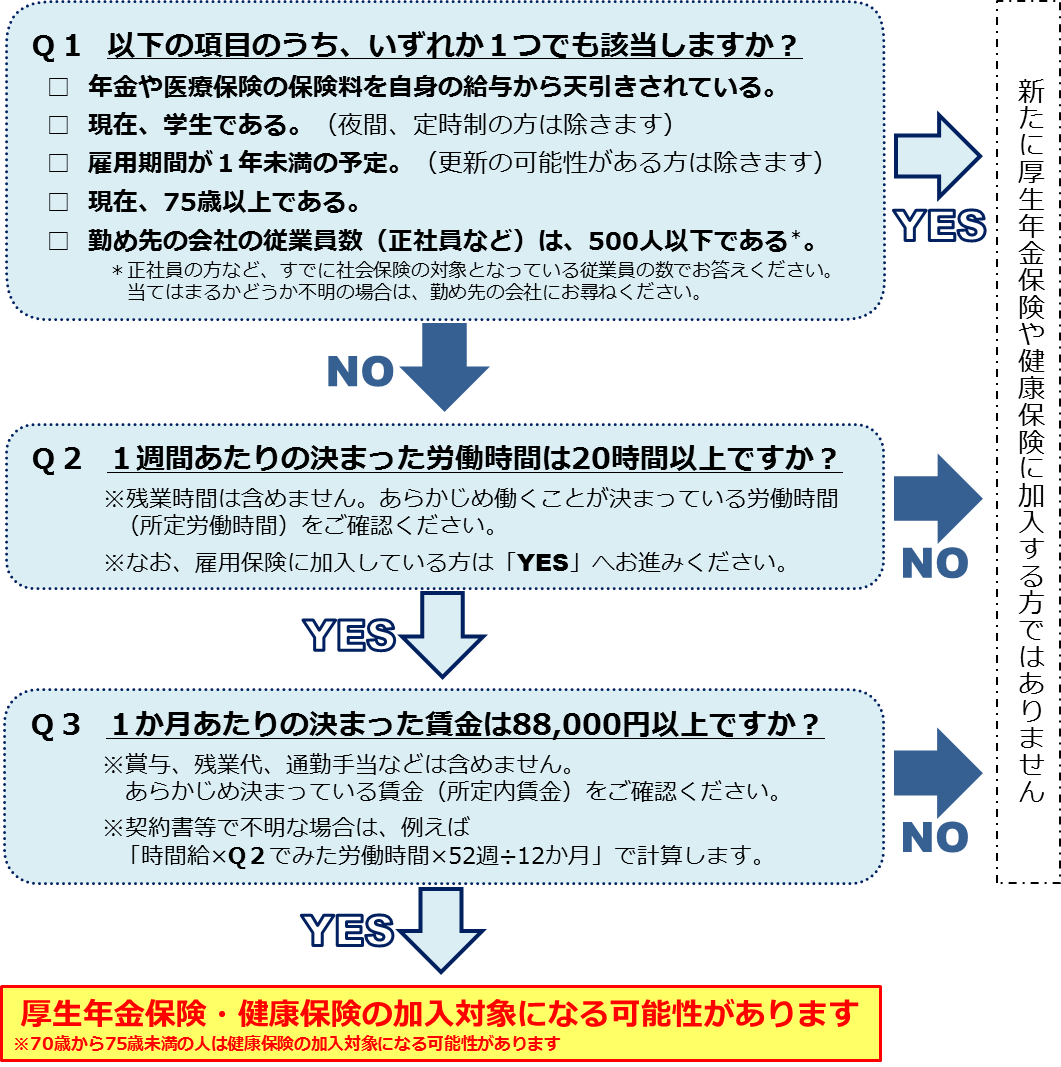

<106万円の壁適用チェックシート>

次に当てはまる方は、社会保険の新たな「106万円の壁」の適用対象者である可能性があります…

下記Q1の500人以下は平成28年10月から適用。令和4年10月からは100人以下、令和6年10月からは50人以下と読み替えてください。

新たに加入することになる対象者

厚生労働省ホームページ記載の文書によります。Q1の雇用期間は、令和4年10月からは2カ月未満に改定されております。

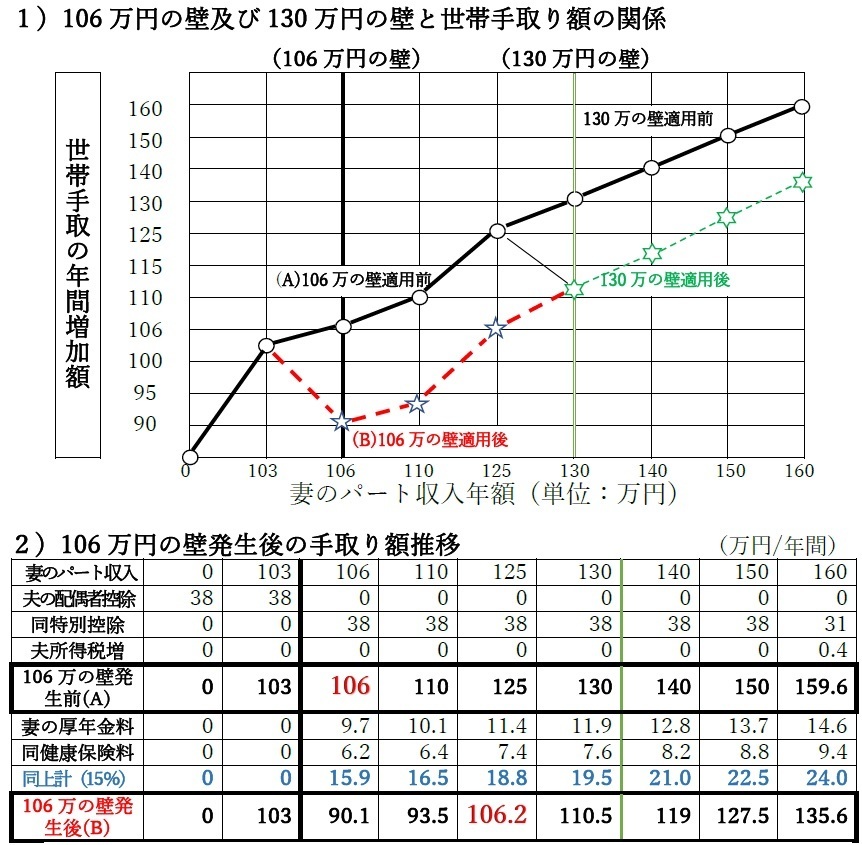

4.106万円と130万円の壁のイメージ図

3)106万円の壁が適用される被扶養配偶者の場合

妻の年間のパート収入が106万円に達する前は、妻のパート収入が増えた分だけ家庭の手取額も増えております。但し、106万円の壁の5要件の全てに該当すると、妻は夫の被扶養配偶者から外れ、妻自身で勤務する会社の厚生年金と健康保険に加入して、保険料合計約16万円が妻の収入から控除されます(この場合の社会保険料率は合計約30%で、事業主と被扶養配偶者たる妻が各々15%ずつ折半で負担します)。その結果一家の手取額は減少して、妻の年間のパート収入が125万円を上回るころに漸く一家の手取額が、106万円の壁が適用されない場合の収入に追いつきます。

その意味では、世帯の足元の手取り額だけを考えれば、106万円の壁が適用される妻の場合のアルバイト収入は年間106万円未満に抑えた方が有利と言えます。但し、後述の通り、将来受取る年金受給額の増加や、妻自身が夫の被扶養配偶者から外れて自ら社会保険に加入することのメリットを考えればそうとは言えない事に注意が必要です。

4)130万円の壁が適用される被扶養配偶者の場合

今回改正の、106万円の壁が適用されない中小企業等に勤務する妻の場合であっても年収が130万円に達すると、夫の被扶養者から外れて自分で厚生年金と健康保険に加入する必要が出てきます。従って130万円の壁に達する迄は、妻自身も出来るだけ働いて一家の収入を増やすようにした方が一家の手取り収入が増え、経済的にも潤う事となります。そういう意味では106万円の壁が適用されないサラリーマンの妻のパート収入は130万円未満に抑えた方が有利と言えます。

この130万円を超過して社会保険料が控除されることによる一家の手取り減少額は概ね20万円に相当します。そして一家の手取り額が元に戻るのは被扶養配偶者の年収が150万円以上となる時点となります。但し、妻の年収が150万円に達するまでは扶養者たる夫に対する所得税法上、38万円の配偶者特別控除が適用されるので、夫に対する所得税は増えません。妻自身が社会保険に加入するメリットは存在しますので、この点については以下で詳述します。

(注)上記の検討には含めておりませんが、妻の前年の年収が100万円(市町村によっては98万円)を超えると住民税が、103万円を超えると所得税が、各々妻に対して課税されます。詳細は次項に記載してあります。

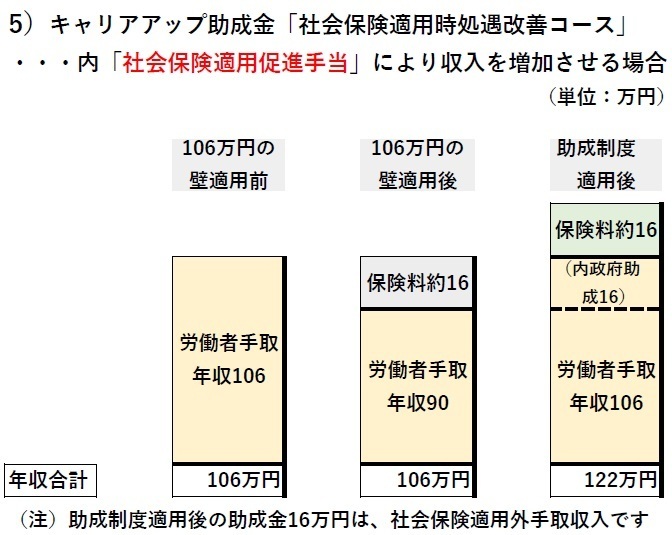

キャリアアップ助成金中、「社会保険適用促進手当」とは、短時間労働者が社会保険(厚生年金保険・健康保険)の適用による手取り収入の減少を意識せず働くことができるよう、労働者の収入を増加させる取り組みを行った事業主に対して、労働者1人当たり最大50万円を最長3年間支援を行うものです。いわゆる「年収106万の壁」への対策となります。

「労働者の収入を増加させる取り組み」として、具体的に次の3方法が想定されます。

①手当等により収入を増加させる取り組み(上記イメージ図の通り)

②労働時間の延長と賃金の増額を組み合わせる取り組み(現行の短時間労働者労働時間

延⾧コースの拡充)

③ ①(手当等による収入の増加)と②(労働時間の延長)を併用する取り組み

〇従業員1人最大50万円の助成金はいつから?

岸田首相は2023年9月25日、経済対策の目的と柱を発表しました。

首相官邸の公式サイトで公表された会見内容によると、その一つが、「年収の壁」への対策です。岸田首相は「社会保険料を国が実質的に軽減し、『壁』を超えても、給与収入の増加に応じて手取り収入が増加するようにしてまいります」と述べております。

具体的には、厚労省が9月27日に発表した通り、2025年度末までの時限立法として、

2023年10月から順次取り組みます。

①106 万円の壁への対応として、キャリアアップ助成金のコースの新設、社会保険適用

促進手当の標準報酬算定基礎からの除外。当該促進手当は、社会保険料算定の基礎となる

標準報酬月額・標準賞与額の算定対象に含まれません。算定から外れる上限は、新たに発生

した本人負担分の保険料相当額です。但し、保険料の算定基礎から除外される取り扱いは、

厚生年金保険料や健康保険料のみにかかるものです。従って、当該所得も所得税や住民税及

び労働保険料の対象となります

②130 万円の壁への対応として、被扶養者認定においては、過去の課税証明書、給与明細

書、雇用契約書等を確認しているところ、 短時間労働者である被扶養者(第3号被保険者

等)について、一時的に年収が130万円以上となる場 合には、これらに加えて、人手不足に

よる労働時間延長等に伴う一時的な収入変動である旨の事業主 の証明を添付することで、迅

速な被扶養者認定を可能とする

※ あくまでも「一時的な事情」として認定を行うことから、同一の者について原則として連続

2回までを上限とする

③配偶者手当への対応として企業の配偶者手当の見直し促進

〇キャリアアップ助成金、社会保険適用時処遇改善コースを新設

短時間労働者が被用者保険の適用となる際に、労働者の収入を増加させる取り組みをした事業主に対して、一定期間(最大3年間)助成を行うことで、壁を意識せず働くことのできる環境づくりを後押しする「社会保険適用時処遇改善コース」が新設されます。

主なポイントは以下の通りです。

- 一事業所当たりの申請人数の上限を撤廃

- 2025年度末までに労働者に被用者保険の適用を行った事業主が対象

- 支給申請に当たり、提出書類の簡素化など事務負担を軽減

5.106万円の壁出現によるメリットとデメリットの検討

1)夫がサラリーマンで、妻はその被扶養配偶者の場合(総論)

夫がサラリーマンの場合、夫は国民年金第2号被保険者として厚生年金と会社の加入する健康保険の被保険者となります。妻が当該夫の被扶養配偶者である場合、国民年金第3号被保険者として、夫の加入する社会保険に加入します。この場合妻は、厚生年金及び健康保険共に保険料の負担はありません。

今回の改正による106万円の壁が出現するまでは、サラリーマンの妻がパートに出て、家庭の収入を補うような働き方をする場合、世間一般に「103万円の壁」が存在すると言われておりました。これは要するに、「被扶養配偶者である妻がパートで働くときに、年間収入103万円を超えると、夫の所得税の申告上、妻の被扶養者としての38万円の配偶者控除が受けられなくなり夫の所得税が増えるので、パート収入は年額103万円以内に抑えた方が得だ」という考え方です。

①夫の所得税配偶者控除及び配偶者特別控除

しかし現実には、下記の表を見ていただければお分かりのように、確かに妻のパート収入が年間103万円を超えると、夫の所得税計算上認められている38万円の配偶者控除はなくなりますが、代わって配偶者特別控除が発生します。妻の総収入が150万円以下であれば、配偶者特別控除38万円が夫の所得税計算上控除されるので、夫の所得税は増えません。仮に妻の総収入が150万円を超えても、この配偶者特別控除は妻の年収が201万円を超過する場合と、夫の年収が1,195万円を超過した場合にはなくなりますが、それまでは緩やかに減少してゆくために、夫の所得税はすぐには上昇しません。従って、103万円の壁は実質的に存在しないと言えます。

(追加情報)

平成15年度までは、被扶養配偶者であるサラリーマンの専業主婦に対しては、夫の所得税の計算上、妻に対する配偶者控除38万円と、配偶者特別控除38万円の合計76万円が自動的に控除されていました。これに対して就業主婦とのバランス上、専業主婦に対する課税上の配慮が過大であるとの批判がありました。そこで就業主婦との格差を是正し、専業主婦の就労を促進する為に専業主婦に対する38万円の配偶者特別控除は廃止されることとなりました。

しかしながら、いきなり配偶者特別控除制度を廃止したのでは、下記妻の所得金額48万円(妻のパート収入で言えば103万円)を1円でもオーバーすれば配偶者特別控除が適用されず、夫に対する所得税負担が一気に増えるので問題だとの指摘がありました。

このため平成16年度からは激変緩和措置として夫の税負担を急激に大きくしないように、それまでの配偶者特別控除制度の配偶者控除額を、定額の38万円から被扶養者の収入額と扶養者である夫の年収額に応じて段階的に圧縮する経過的な配偶者特別控除制度に形を変えて温存され、現在に至っております。

②妻の住民税と所得税について

イ)妻の住民税

市町村によってばらつきはありますが、概ね妻の前年度の年間収入が100万円を超えると、基礎控除額43万円を控除した後の課税所得に対して約10%の所得割住民税が課税されます。更に均等割りも約5,000円付加されます。

ロ)妻に対する所得税

妻の年間収入が103万円を超えると、超過額に対して所得税が課税されます。妻の年間収入が103万円の場合、55万円の所得控除と48万円の基礎控除が適用されて控除額は103万円となり所得税は発生しません。仮に年間総収入が110万円とすれば超過額は7万円となり、妻の所得税率が最低率の5%であれば所得税が3,500円発生します。

令和4年からの配偶者控除と配偶者特別控除 (単位:万円/年)

| 妻の収入(A) | 所得控除(B) | 所得金額(A-B) | 夫の年収区分ごとの控除額(以下) | |||

1,095万 | 1,145万 | 1,195万 | 1,195万超 | ||||

配偶者控除A | 103万以下 | 55万 | 48万以下 | 48 | 32 | 16 | 0 |

配偶者控除B | 38 | 26 | 13 | 0 | |||

配偶者 特別控除 | 103万超過150万以下 | 55万 | 48万超過 95万以下 | 38 | 26 | 13 | 0 |

150万超過155万以下 | 55万 | 95万超過100万以下 | 36 | 24 | 12 | 0 | |

155万超過160万以下 | 55万 | 100万超過105万以下 | 31 | 21 | 11 | 0 | |

160万超過166.8万未満 | 57万 | 105万超過110万以下 | 26 | 18 | 9 | 0 | |

166.8万以上175.2万未満 | 60万 | 110万超過115万以下 | 21 | 14 | 7 | 0 | |

175.2万以上183.2万未満 | 63万 | 115万超過120万以下 | 16 | 11 | 6 | 0 | |

183.2万以上190.4万未満 | 65万 | 120万超過125万以下 | 11 | 8 | 4 | 0 | |

190.4万以上197.2万未満 | 67万 | 125万超過130万以下 | 6 | 4 | 2 | 0 | |

197.2万以上201.6万未満 | 68万 | 130万超過133万以下 | 3 | 2 | 1 | 0 | |

201.6万以上 | 68万 | 133万超過 | 0 | 0 | 0 | 0 | |

夫の所得 | 900万以下 | 950万以下 | 1,000万以下 | 1,000万超 | |||

(注)配偶者控除Aは、70歳以上の老人控除対象配偶者を意味します

配偶者控除Bは、70歳未満の配偶者を意味します

イ)妻の年収が103万円以下の場合、配偶者たる夫の年収区分に応じて、夫の所得から最大

38万円の配偶者控除が行われる

ロ)妻の年収が103万円を超えると配偶者控除は行われなくなるが、代わりに配偶者特別控除

が発生して、妻の年収が103万円超過150万円以下の場合は、夫の年収区分に応じて最大

38万円の配偶者特別控除が行われる

ハ)妻の年収が150万円超過201万円以下の場合、夫の年収区分に応じて配偶者特別控除が

36万円から3万円まで逓減して行われる

・令和2年度からは上記給与所得控除額は65万円から55万円に、所得金額は38万円から48万

円 に変更されました。

・妻に対する所得税の課税は、配偶者控除及び配偶者特別控除共に、妻の年収額から妻の年収

額に応じて定められた所得控除額控除後の「所得金額」から、48万円の基礎控除額を控

除した金額に、所得税率(概ね最低税率5%)を掛けて計算されます。

・上記収入には、不動産所得、譲渡所得、一時所得も含まれます。但し、非課税交通費、障害

年金や遺族年金、及び雇用保険の基本手当等の非課税所得は含まれません。

・平成16年度からは、配偶者控除と配偶者特別控除は何れか一方のみ適用される事となりまし

た。配偶者控除を受けられる場合には、配偶者特別控除は受けられません。配偶者特別控除

を受けられる場合には、配偶者控除は受けられません。

・平成30年度の改正で、配偶者控除及び配偶者特別控除共に、配偶者(夫)の年間収入が、

1,195万円(年間所得で1,000万円)を超えるときは、適用されない事となりました。

・平成30年度の改正後も、妻の103万円と130万円の壁は無くなりません。即ち、

①妻の年収が103万円を超えると、従来通り、妻自身は自らの所得税の支払いが必要となり

ます。

②妻自身の年収が130万円を超えると、従来通り、妻自身は夫の扶養から外れて、厚生年金

と健康保険に加入する必要が出てきます。

・平成30年度の改正で、夫の年収が1,095万円(所得で900万円)を超える世帯にとっては増

税となります。但し、国税庁の公表値によると、年収1,000万円以上の給与所得者は全体の

5%未満という事ですから、全体としては減税の方向の改正となりました。来るべき少子高齢

化と労働者数不足を念頭においた、家庭の主婦を極力労働力市場に取り込もうとする施策の

表れと言えます。

(配偶者控除又は同特別控除が受けられる要件)

・配偶者が、納税者の被扶養配偶者であること(内縁関係や事実婚は不可)

・配偶者が、納税者と生計を同じくしていること。別居していても同一生計であればよい

・配偶者が、青色申告者及び白色申告者の事業専従者として給与の支払いを受けていない

こと

・配偶者控除の場合、配偶者の年間所得金額が48万円以下である事。配偶者特別控除の

場合、配偶者の年間所得金額が48万円超133万円以下であること

③学生アルバイトの場合(参考)

その年の12月31日現在で19歳以上23歳未満の学生は特定扶養親族に該当し、この者に対しては一般の扶養親族に対する38万円の扶養控除以外に更に25万円が上乗せされた63万円が親御さんの所得から控除されます。もし学生アルバイトの年収が103万円を超えて扶養親族から外れると、親御さんの所得税の計算上、特定扶養控除63万円が無くなります。仮に親御さんの所得税率が10%であれば63万円の10%、6.3万円の所得税の増税となってしまいます。この問題は従来から学生アルバイトの「103万円の壁」と呼ばれており、学生のアルバイト収入が103万円を超えると、親御さんの所得税増税の要因となっておりました。

R7年の所得税の改正で、上記学生アルバイト収入の上限103万円が150万円まで引き上げられ、学生アルバイト収入が150万円以内であれば、これまで同様親御さんの所得から63万円の特定扶養控除が行われます。又、当該改正に合わせて 新たに特定親族特別控除の制度が新設されました。

当該特定親族特別控除制度においては、子供の年収が123万円を超えた場合は、従来の特定扶養控除に加えて特定親族特別控除という新たな枠組みが導入されます。当該制度においては、子供のアルバイト収入が年間150万円を超えても控除額が段階的に減少して、188万円を超えると控除額がゼロになる仕組みになっております。これにより、子供のアルバイト収入が増えたことにより世帯の手取りが急激に減るという事態を防ぐことができます(詳細は別途記載いたします)。

更に微々たる金額ではありますが、被扶養配偶者同様学生自身に所得税と住民税の負担が生じますので、R7年からの新制度の下においては、学生のアルバイト収入は150万円以下に抑えておいた方が宜しいと言えます。もっとも、「勤労学生控除」の申請をすれば年収130万円までは所得税と住民税が免除されます。但し、130万円を超過すると、親御さんの健康保険から外れて自分で国民健康保険への加入が必要となります。

更に忘れてならないのは、20歳以上の学生は、就職して厚生年金に加入するまでの間、国民年金第1号被保険者として国民年金に加入して国民年金保険料を納付する必要があります。この保険料を親御さんが支払っている場合には、当該金額は親御さんの所得から控除されますが、本人が支払っている場合には本人の所得から控除されます。もし国民年金保険料を納付することが困難であれば、学生納付特例の規定に従って申請をすれば学生である間、納付を免除してもらえます(学生である間、毎年申請する必要があります)。

但し、納付の免除を受けている期間と言うのは、国民年金保険料の未納期間であり、将来追納しない限り、この部分は老齢基礎年金の支給額に反映されません。学生納付特例による免除を受けた保険料は、免除を受けたときから10年間は追納可能です。障害基礎年金と遺族基礎年金に関しては反映されます。

2)106万円の壁に該当した妻の年金受給額増加事例(R6年度値)

第2号被保険者の被扶養配偶者たる妻が、106万円の壁に該当して厚生年金と健康保険への加入が義務化されると社会保険料が控除されて損したような気分になると思います。但し、厚生年金の保険料を支払うという事は、将来年金を受給する年代に達した時に、国民年金老齢基礎年金(令和6年現在新規裁定者の満額で年間816千円)の他に納付した保険料に応じた老齢厚生年金を受給することが出来る事を意味します。

従って足元の厚生年金保険料を支払うことは、将来に対する一種の貯金と考えられ、将来受給可能な年金受給額を増やすこととなります。この事は、106万円の壁と130万円の壁共に同じことが言えます。年金保険料の支払い額と受給額の比較は次の通りです。

Ⅰ.国民年金第3号から第2号への変更に伴う差異 (単位:千円)

社会保険 | 第3号支払保険料(40~60歳) | 第2号年金受給額(65~85歳) | 差異 | |

老齢基礎年金 | 年 | 0 | 816 | +816 |

20年 | 0 | 16,320 | +16,320 | |

老齢厚生年金 | 年 | 110 | 138 | +28 |

20年 | 2,196 | 2,769 | +573 | |

老齢年金合計 | 年 | 110 | 954 | 844 |

20年 | 2,196 | 19,089 | 16,893 | |

健康保険料 | 年 | 68.2 | - | -68.2 |

20年 | 1,364 | - | -1,364 | |

合計 | 年 | 178.2 | 954 | 776 |

20年 | 3,560 | 19,089(536%) | 15,529(+436%) | |

※上記妻の年金関係のバックグラウンドを次の様に想定

①20歳以降30歳結婚まで第1号被保険者であり、国民年金保険料の未納は無かった。従って、上記老齢基礎年金の保険料支払い期間は、20~30歳と読み替えてください

②当該妻の結婚は30歳時で、40歳に達するまで第3号被保険者であった

③40歳から60歳まで106万円の壁に該当する月額10万円のパート労働を行い、第2号被保険者

として20年間勤務先の社会保険に加入した

④年金を65歳から85歳までの20年間受給する

イ)この方は40歳以降60歳まで自ら厚生年金と協会けんぽ保険料を支払うこととなります。第3号被保険者であった時と比較してこの分だけ負担が多くなりますが、上記の通り年金受給額は支払った社会保険料の3.4倍となり、極めてメリットが大きいと言えます。

ロ)40歳から60歳に達するまで20年間厚生年金に加入すれば、20歳以降の年金の通算受給資格期間は40年間となり、厚生年金の他に40年間満額の老齢基礎年金816千円(20年間合計で16,320千円)を受給できることとなります。但しこのような方は、106万円の壁に該当する働き方をする前と後とで、老齢基礎年金受給額に差異は生じないこととなります。

ハ)厚生年金の保険料率は、平成29年9月以降18.3%で固定されております。健康保険料率は令和6年4月納付分から介護保険料込み千葉県協会けんぽの11.37%を適用しております。各料率の2分の1ずつを事業主と労働者で折半して納付します。上記の社会保険料は、本人負担分のみを記載しております。

二)上記の採算計算では、老齢厚生年金だけの比較ではあまり大きなメリットがあるとは言えません。40歳から60歳まで支払った支払保険料2.2百万円に対して、受給する厚生年金額は2.8百万円と+26%に過ぎません。但し、40歳から60歳までの20年間の厚生年金加入期間が、20歳から40歳に達するまでの20年間の年金加入期間と合算されて、合計40年間の満額の老齢基礎年金給権が生じます。この結果、 国民年金40年間の満額の老齢基礎年金16,320千円と20年間の老齢厚生年金2,769千円合算で年金受給総額は19,089千円となります。

ホ)被扶養配偶者だった妻が106万円の壁に該当して、40歳から60歳まで社会保険に加入して働いた場合の収入総額は24百万円となります。この間に妻が控除される社会保険料総額は上記の通り3.6百万円(15%)となりますが、残りの20.4百万円(85%)は手元に残り一家の生活資金として利用できます。

へ)106万円の壁の出現によって、社会保険料の負担が増えて働くインセンティブに乏しいような感じを受けますが、将来受給可能な年金受給額の増加や社会保険料控除後の手元資金の増加を加味しますと、週20時間以上の短時間労働者の社会保険に加入するメリットは充分あると言えます。本事案では、パート収入を月10万円と極めて低く想定してありますので、厚生年金受給額は国民年金満額の受給額よりもかなり低くなっておりますが、パート収入の増加に比例して厚生年金受給額は増加します。

ト)忘れてならないのは健康保険に加入するメリットです。協会けんぽ等の健康保険には、国民健康保険には無い被保険者にとって有利な制度があります。

その一つが傷病手当金と言う制度です。これは労働者が病気やけがで継続して3日以上休業した場合、4日目から1年6か月にわたって標準報酬日額の3分の2が支給されると言う制度です。傷病手当金は、被扶養配偶者として夫の健康保険に加入している第3号被保険者の場合には支給されません。

更に出産手当金と言う制度があります。産前6週間・産後8週間にわたり、妊産婦が妊娠・出産のために労働不能日の標準報酬日額の3分の2が支給される制度です(国民健康保険には出産一時金はありますが、出産手当金の制度はありません)。

チ)また、厚生年金に加入していて病気やけがで障害が残った場合には国民年金の障害基礎年金に加えて、障害厚生年金の受給権が生じる可能性があります。更に不幸にして死亡した場合には、遺族に遺族厚生年金が支給される可能性も出てきます。従って、単に目先の支払保険料の負担の大きさだけを考えるのではなく、将来受給できる様々な社会保険上の給付額の増加及びその他のメリット・デメリットを長期的・総合的に考える事が重要となります。

Ⅱ.夫が自営業者で、妻にパート収入がある場合の具体例(R6年度値)

自営業者の妻の場合の社会保険料支払額の減少 (単位:千円)

社会保険料 | 変更前 (40~60歳) | 変更後 (40~60歳) | 差異 (保険料の減少) | |

支払年金 保険料 |

| 国年(第1号) | 厚年(第2号) | - |

年 | 203.8 | 110 | -93.8 | |

20年 | 4,075 | 2,196(54%) | -1,879(-46%) | |

健康保険料 |

| 国民健康保険 | 協会健保 | - |

年 | 80 | 68.2 | -11.8 | |

20年 | 1,600 | 1,364(85%) | -236(-15%) | |

合計 | 年 | 283.8 | 178.2 | -96 |

20年 | 5,675 | 3,560(63%) | -2,115(-37%) | |

※上記妻の年金関係のバックグラウンドを次の様に想定

①20歳以降40歳に達するまでの国民年金保険料の未納は無かった

②当該妻の結婚は30歳時で、20歳から40歳に達するまで第1号被保険者であった

③40歳から60歳まで106万円の壁に該当する月額10万円のパート労働を行い、第2号被保険者

として20年間勤務先の社会保険に加入した

④年金を65歳から85歳までの20年間受給する

イ)国民年金の保険料は、令和6年現在の月額16,980円を40歳から60歳までの20年間納付、変更後の健康保険料率は同年度の千葉県協会けんぽの介護保険料率込みの11.37%を適用しております。国民年金と国民健康保険の保険料は本人が全額負担しますが、厚生年金保険と協会けんぽの保険料は事業主と労働者が折半して納付します(上記は本人負担額のみを記載)

ロ)自営業者の妻は、第1号被保険者として国民年金と国民健康保険に加入していた時の社会保険料支払額は、20歳から40歳に達するまでの20年間で5,675千円に上ります。これが第2号被保険者として厚生年金と協会けんぽに加入した場合の20年間の支払い保険料額は3,560千円(変更前の3分の2)となり、変更前に比し2,115千円(37%)減少します。

ハ)上記の差異は、支払社会保険料の差異だけについて記載しておりますが、年金受給額の増加については、前述「Ⅰ.国民年金第3号から第2号への変更に伴う差異」と同じです。即ち、この場合には、支払社会保険料の減少と年金受給額の増加の両方を合算して考えることが必要です。

二)月収10万円の自営業者の妻が、106万円の壁に該当して第2号被保険者となった場合の20年間の収入総額は24百万円です。この間の社会保険料控除額は3.6百万円(15%)であり、残りの20.4百万円(85%)は手元に残り一家の生活資金として利用できることは、サラリーマンの妻が第2号被保険者となった場合と同じです

ホ)事業主によっては、社会保険料の2分の1の事業主負担を回避するために、年間106万円以上のパート収入のある自営業者の妻たる労働者を社会保険に加入させることを拒否する場合も考えられます。但し、将来的には501人以上の大企業だけではなく、令和4年10月からは101人以上の規模の事業所に、令和6年10月からは51人以上規模の事業所へと、労働者への社会保険への加入枠はさらに拡大されてゆきますので、将来に備えた早めの対応が重要となります。

6.まとめ

1) 106万円の壁出現によるメリットとデメリット

以上の検討により、106万円の壁出現によるパートタイム労働者の社会保険への加入のメリット及びデメリットは、各家庭の社会保険への加入状況に応じて、かなり相違することが見て取れたと思います。足元の社会保険料の控除が増える事によるデメリットだけを気にするのではなく、将来受給できる年金総額が増えること及び社会保険に加入することの各種メリットに着目して、長期的・総合的なメリットを享受することが大事と言えます。

2)106万円の壁を回避したい場合の方策

106万円の壁を回避するための方法としては次のようないくつかの方策が考えられます。

①働く時間を週20時間未満にする・・・但し、労働時間が限定されるために、一家の手取りはさほど増えません。

②年収を106万円未満にする・・・上記同様、労働時間が少ないために一家の収入はさほど増えません。更に106万円の壁と130万円の壁に関しては、103万円の壁とは異なり、年末に至って働き方を変えて年収を調整することはできません。106万円と130万円の壁における年収は、年末に至ったときの実際の年収を言うのではなく、常態として働けば年間到達するであろう年収見積額を言います。

③従業員数501人未満の非特定適用事業所に勤務する・・・但し、令和4年10月からは101人以上の規模の事業場に、令和6年10月からは51人以上規模の事業場へと、社会保険への加入枠は次第に拡大されて来ております。従いまして、社会保険の適用を回避して、目先の手取収入額を増やすことだけに注力するのではなく、将来における年金受給額及び社会保険に加入することによるトータル的なメリットに着目し、積極的に社会保険に加入する方策を探った方がより現実的な選択と言えます。

3)より望ましい選択

事業主にとっても社会保険の適用を回避して、目先の社会保険料の支出を抑える事だけに注力するのではなく、各種の社会保険の完備による従業員の確保や定着は、企業の長期的な発展を支えるための必要不可欠な福利厚生費の支出と考えるべきです。将来的には全ての労働者への社会保険の適用が義務づけられますので、将来に備えた早めの対応が重要となります。

従業員にとっても、目先の社会保険料の控除による一家の手取り額の減少と言ったデメリットのみに着目するのではなく、労働者自らが社会保険に加入する事の総合的なメリット、特に将来における年金受給額の増加と各種の社会保障の充実に着目して、積極的に社会保険に加入する方策を取るほうが、より望ましいかつ現実的な選択と言えます。

106万円の壁出現によるデメリット回避のために、労働時間を削ったり、小規模事業所に就業すると言うのは、飽くまでも足元の社会保険料控除に伴う手取収入の減少を回避するための小手先の対応策に過ぎません。上記記載の社会保険への加入に伴う各種メリットに着目して、労働者として当然受けられる当該メリットを積極的に享受することが大事と言えます。

既に現実の問題となっている少子高齢化社会の到来と、労働人口の減少を考えますと、単に社会保険料の節約のために労働者を社会保険に加入させない会社は、労働者を採用することが極めて難しい時代がやってきます。会社側及び労働者側双方にとって社会保険への加入逃れを選択するのでは無く、むしろ逆に社会保険への加入の総合的なメリットに着目して、積極的に社会保険への加入を選択するべき時代が来ていると言えます。

以上

お問合せ・ご相談はお電話またはメールにて受け付けております。まずはお気軽にご連絡ください。HP掲載記事に対する反論・お問い合わせも歓迎いたします。

お電話でのお問合せはこちら

0476-42-8590

受付時間:9時〜18時(土日祝日を除く)